PayPay銀行カードローンのご利用・ご契約には審査が必要です。審査結果次第では融資(借入)を断られることもあります。

なお、”最短30秒で”というのは、ご契約中の借入の話であり、申込みすれば30秒でお金が借りられるわけではありません。

また、PayPay銀行カードローンは、アルバイト収入があっても学生は利用不可です。安定収入がないフリーターも厳しいでしょう。

※配偶者に安定収入がある場合は申込可能です。

本ページでは「PayPay銀行カードローンの審査に落ちる原因」と「審査落ちした場合の対処法・代替案」について解説します。

弁護士法人が提供する『借金減額診断』を使って、あなたの借金がいくら減らせるかを無料診断できます。

《借金減額診断の特徴》

- 完全無料

- 匿名診断OK

- 全国24時間受付中

✓質問①:現在の借入額は?

✓質問②:何社から借入してる?

✓質問③:いつから借入してる?

✓質問④:毎月の返済額はいくら?

借金がいくら減るか知りたい人は、まずは無料診断をチェックしてみましょう。

≫【無料】借金減額診断はこちら![]()

※最適な借金減額方法を無料診断します!

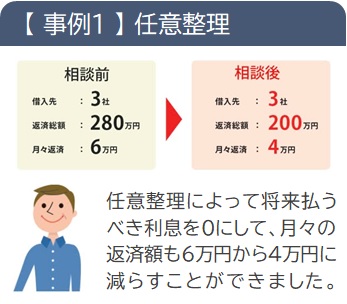

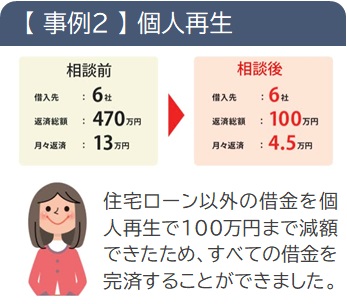

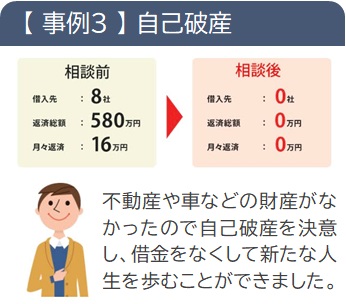

《借金問題の解決事例をご紹介》

\あなたの借金は減額できる可能性あり/

※ボタンをタップするとライズ綜合法律事務所が提供する減額診断ページに移動します。

PayPay銀行カードローン審査落ちの原因とは?

PayPay銀行カードローンを申し込む際、20歳以上で定期的な収入がある方ならば、信用情報に問題がない限り、審査落ちのリスクを心配する必要はないでしょう。

ただし、以下のいずれかの条件に該当する場合は、審査落ちする可能性が高いのでご注意ください。

- 借入希望額が多い

- 返済能力が低い

- 信用情報に問題あり

- 他社からの借入額が多い

- スーパーホワイト

1つずつ見てみましょう。

①:借入希望額が多い

PayPay銀行カードローンは、10万円~1,000万円の範囲で申込可能です。

ただし、申込時の借入希望額が契約時に適用されるとは限らず、審査によって申込者ごとに利用限度額が設定されます。

申込時の借入希望額は、自身の収入状況から考えて妥当な範囲で申込みすることをおすすめします。例えば、以下の金額が目安となるでしょう。

収入に応じた借入希望額の目安

- 300万円の収入がある場合:100万円以下

- 500万円の収入がある場合:166万円以下

- 700万円の収入がある場合:233万円以下

※上記の目安は他金融機関からの借入とPayPay銀行カードローンの借入貴希望額を合わせた目安(年収の3分の1)です。

ただし、上記の目安以下の借入申請額でも、PayPay銀行の審査基準や個人の信用情報、返済能力などによって審査落ちするケースもある、ということは覚えておきましょう。

②:返済能力が低い

返済能力とは、借入した資金を定期的返済かつ完済する経済力のことを指します。

PayPay銀行カードローンは、十分な返済能力が評価されなければ契約することができません。もし返済能力が低いと判断された場合、たとえ借入希望額が少額であっても審査をパスすることはできません。

返済能力が低いと判断される例

- 学生や主婦、フリーターで定職についていない

- 返済能力を評価するだけでの年収がない

- 返済能力を評価するだけの情報がない

つまり、PayPay銀行カードローンは定職に就いていて、かつ安定収入が見込める社会人でなければ契約が難しいでしょう。

③:信用情報に問題あり

PayPay銀行は、以下の信用情報機関に加盟しており、カードローン審査時には以下機関が管理する申込者の信用情報を参照しています。

PayPay銀行が加盟する信用情報機関

- 株式会社日本信用情報機関(JICC)

【JICCの提携期間】

- 株式会社シー・アイ・シー

- 全国銀行個人信用情報センター

上記の信用情報機関では、各金融機関の会員情報(契約内容、借入/返済情報、滞納などの返済トラブル情報など)を管理・共有しています。

数日程度の滞納(支払遅れ)が1件ある程度であれば、審査への影響は限定的でしょう。

ただし、長期滞納や強制解約、保証会社による代位弁済などの金融事故を起こしている場合、安定収入があったとしても審査落ちする可能性が高いです。

※信用情報に基づいてリスクが高いと判断された場合、より厳しい審査基準が適用されます。

④:他社からの借入額が多い

仮に、安定収入が見込める定職に就いていて、信用情報に基づく過去のクレジット履歴に問題がない場合でも、PayPay銀行カードローン申込時に他社から借入をしている、さらに借入額が多い場合、審査落ちの対象となるのでご注意ください。

年収の3分の1とは、総量規制に基ずく指標です。

総量規制とは?

貸金業法により、貸金業者が借り手の年収の3分の1以上を貸し出すことを禁止する法律です。詳しくはこちらのページをご参照ください。

なお、貸金業者とは、クレジットカード会社や消費者金融業者などのお金を貸出す事業を金融庁の許可を得て行う業者のことです。

確かに、そのとおり。

PayPay銀行カードローンは、銀行が提供するサービスなので、総量規制の対象外です。そのため、法律的には年収の3分の1以上の貸付を行ってもOK。

ただし、貸付(融資)を行うか否かは、申込者の経済状況や返済能力によって審査されます。この審査における1つの判断材料として、総量規制に基く評価が行われると思った方が良いでしょう。

つまり、たとえ銀行が行う貸付(融資)であっても、“年収の3分の1以上の貸出はリスク”として判断されれば、審査落ちの対象になるということです。

⑤:スーパーホワイト

スーパーホワイトとは、クレジットカードやローンの信用履歴が信用情報機関に一切登録されていない状況を指します。

特に30代以上でスーパーホワイトの状態にある人は、20代で自己破産していた可能性が疑われます。

※自己破産後は信用情報がリセットされスーパーホワイトな状態となるため。

なお、信用情報がスーパーホワイトの場合、PayPay銀行カードローンに限らず、クレジットカードや他社ローンの審査も難しい状況になる可能性があります。

このような状況を避けるためにも、1枚でもOKなのでクレジットカードを契約して、少額でもいいので定期的に利用する(返済実績を作る)ことをおすすめします。

≫ PayPayカードの強制解約:支払い遅れた時の催促の電話は無視厳禁!

PayPay銀行カードローンの審査落ちは珍しくない【審査は厳しめ】

PayPayが提供するキャッシュレス決済は私たちの日常に広く浸透しています。この親しみやすさから、PayPayブランドのカードローンが気軽に使えると感じる人もいるかもしれません。

しかし、実際にはPayPay銀行カードローンの審査は厳しめです。

PayPay銀行カードローンを利用するには、申込条件と審査基準を満たし、審査をクリアす必要があります。

- 申込条件

- 審査基準

申込条件に達していない場合はすぐに審査落ちが確定し、条件を満たしていても審査基準をクリアできなければ、PayPay銀行カードローンの審査をパスすることはできません。

これらの点に留意し、審査への申し込みは慎重に行いましょう。

①:PayPay銀行カードローンの申込条件

PayPay銀行カードローンは、以下の条件を満たさなければ申込みすることができません。

PayPay銀行カードローンの申込条件

- 申込時の年齢が20歳以上70歳未満の方

- お仕事をしていて安定した収入がある方

(配偶者に安定した収入があれば申込可) - PayPay銀行普通貯金口座を開設済みの方

上記の申込条件にある通り、20歳以上で「仕事をしている」かつ「安定した収入がある」方でなければ契約することはできません。

ただし、上記の条件を満たしていても、申込後の審査プロセスにおいて契約を断られるケースもあるのでご注意ください。具体的な審査基準を確認してみましょう。

②:PayPay銀行カードローンの審査基準

PayPay銀行は、カードローンやクレジットカードの審査基準を公開していません。

※PayPay銀行に限らず、各カード会社は審査基準を非公開にしています。

ただし、一般的に銀行が提供するカードローンなどの融資商品(サービス)では、以下の審査基準を重視していることが推測されます。

一般的な融資商品の審査基準

- 信用情報の履歴

- 現在の収入・勤続年数

- 現在の借入状況(借金の有無)

上記の審査基準に不安がある場合、PayPay銀行カードローンの申込は控えた方がいいでしょう。なんとなく申込みして審査落ちした場合、信用情報を無駄に傷付けてしまうのでご注意ください。

なお、どうしても資金調達が必要という場合は、アイフルやアコムなどの消費者金融系カードローンの方が審査基準が低く、借入しやすい傾向があります。

※貸付金利が高いため、おすすめはしません。

PayPay銀行カードローンの特徴【他社と比較】

PayPay銀行カードローンは、そもそもお得なカードローンなのでしょうか?最低貸付金利が低く、30日間利息無料の特典を利用できるとはいえ、“高金利の借金”であることに違いはありません。

PayPay銀行カードローンの主な特徴は以下のとおりです。

PayPay銀行カードローンの特徴

- 貸付金利:1.59~18.0%

- 利用限度額:1,000万円

- 申込時に口座開設が必要

- 毎月の最低返済額は1,000円~

- 初回借入から30日間は利息無料

貸付金利18.0%はその他のカードローンと比較しても高額です。

以下の表において、銀行系カードローンおよび、消費者金融系カードローンの特徴を比較しているので参考にしてみてください。

| 貸付金利 | 利用限度額 | 口座開設 | 毎月の最低返済額 | 利息無料特典 | |

| PayPay銀行 カードローン | 1.59~18.0% | 1,000万円 | 必要 | 1,000円 | 初回30日間 |

| 三井住友銀行 カードローン | 1.5~14.5% | 800万円 | 不要 | 2,000円 | なし |

| 三菱UFJ銀行 カードローン | 1.8~14.6% | 500万円 | 不要 | 2,000円 | なし |

| みずほ銀行 カードローン | 2.0~14.0% | 800万円 | 必要 | 2,000円 | なし |

| りそな銀行 カードローン | 1.99~13.5% | 800万円 | 必要 | 2,000円 | なし |

| 横浜銀行 カードローン | 1.5~14.6% | 1,000万円 | 必要 | 2,000円 | なし |

| セブン銀行 カードローン | 12.0~15.0% | 300万円 | 必要 | 2,000円 | なし |

| アイフル | 3.0~18.0% | 800万円 | 必要 | 1,000円 | 30日間 |

| アコム | 3.0~18.0% | 800万円 | なし | 1,000円 | 30日間 |

| プロミス | 4.5~17.8% | 500万円 | なし | 2,000円 | 30日間 |

| モビット | 3.0~18.0% | 800万円 | なし | 4.000円 | なし |

| LINEポケットマネー | 3.0~18.0% | 300万円 | なし | 1円 | なし |

※スマホでご覧の方は左右にスクロールできます。

PayPay銀行カードローンは、初回30日間の利息無料特典を除いて、特に目立った特徴はありません。

むしろ、融資額100万円以下における貸付金利が18.0%ということを考慮すると、他社と比べても高額な利息手数料が発生するため、ご利用する際は返済計画に十分注意する必要があるでしょう。

PayPay銀行カードローンの審査に落ちた場合の対処法・代替案

PayPay銀行カードローンの審査は厳しめです。あと払い決済アプリのPayPayとは違い、気軽に利用できるカードローンサービスではないのでご注意ください。

※審査に落ちると信用情報を傷付けることになります。

とはいえ、「どうしても資金調達しなければいけない…」という場合は、以下の対処法・代替案を参考にしてみてください。

- 半年後に再申込みする

- 半年後に消費者金融系カードローンを利用する

- 生活福祉資金貸付制度を利用する

1つずつ見てみましょう。

①:半年後に再申込みする

PayPay銀行カードローンは審査に落ちても、再申込みすることができます。ただし、再申込みする際は、前回申込み時から最低でも“半年間”は期間を空けてください。

短期間に何度も申込みを行うと、「多重申込」と見なされ、審査にマイナス影響を及ぼすため注意が必要です。

そのため、PayPay銀行カードローンへの再申込み、もしくは他社カードローンへの申込みを検討する際は、前回申込みしたタイミングから半年が経過していることを確認しましょう。

②:半年後に消費者金融系カードローンを利用する

一般的に、銀行が提供するカードローンは審査が厳しめです。

そのため、どうしても資金調達が必要(カードローンを利用しなければいけない)という事情がある場合は、アイフルやアコムなどの消費者金融系カードローンを利用するという選択もあります。

※消費者金融系カードローンは銀行系よりも審査が緩いため。

ただし、原則、カードローンを利用することはおすすめしません。なぜなら、借入先がどこであろうと、“カードローンは高金利の借金”であることに違いはないから。

とはいえ、他に選択の余地がない…という場合は、30日間利息無料があるカードローンを利用し、利息手数料が発生しないうちに全額返済することをおすすめします。

※スマホでご覧の方は左右にスクロールできます。

③:生活福祉資金貸付制度を利用する

生活福祉資金貸付制度とは、区役所・市役所が経済的に困難な状況にある人々に対して、一時的に低金利でお金を貸し出す貸付制度です。

1生活福祉資金貸付制度とは?

低所得者世帯などに対して、低利または無利子での資金の貸し付けと必要な援助指導を行うことにより、経済的自立や生活意欲の助長促進、在宅福祉や社会参加を図り、その世帯の安定した生活を確保することを目的としています。

生活福祉資金貸付制度には以、資金の使用目的に応じた下の4つの種類があり、それぞれで貸付条件が異なります。

生活福祉資金貸付制度の種類

- 総合支援資金

- 福祉資金

- 教育支援基金

- 不動産担保型生活資金

カードローン利用を生活福祉資金貸付制度で代替しようと考えている場合、総合支援金の種類に該当するはずです。

・生活支援金

・住居入居費

・一時生活再建費

それぞれで貸付条件は異なりますが、連帯保証人なしでで借入できる制度です。

例えば、生活支援金を借入する場合、単身世帯であれば月15万円×3回(計45万円)を申請することができ、連帯保証人なしで金利1.5%(年率)で借入可能です。

※連帯保証人を付けた場合は無利子で借入できます。

詳しくは、こちらの資料をご参照ください。

まとめ:PayPay銀行カードローンの審査は厳しい!審査落ち後の再申込みは半年待って

PayPay銀行カードローンの審査基準は、他の金融機関に比べても比較的厳しめです。

学生や主婦でも申込みは可能ですが、実際には、定職に就いていて安定収入がなければ審査に通ることは難しいでしょう。

また、返済能力に問題がない場合でも、過去に他社で返済トラブルを起こしていたり、他社からの借入額が多い(年収の3分の1以上)場合も、審査落ちする可能性があります。

PayPay銀行カードローン審査落ちの原因

- 借入希望額が多い

- 返済能力が低い

- 信用情報に問題あり

- 他社からの借入額が多い

- スーパーホワイト

もしPayPay銀行カードローンをどうしても利用したい、という場合は、前回申込みしたタイミングから半年間待ち、その間に信用情報を改善することを心掛けましょう。

その他、より審査に通りやすいアイフルやアコムなどの消費者金融カードローンを利用する、もしくは、区役所・市役所で借入可能な生活福祉資金貸付制度を利用することもご検討ください。