楽天カードは、毎月27日が支払日(引落日)です。

※27日が土日祝日の場合は翌営業日が支払日になります。

支払日に口座残高不足で引き落としできない場合、4営業日以内に入金すると再振替を行いますが、楽天カードは再振替手数料(220円)と遅延損害金の滞納ペナルティが発生します。

また、再振替期間を過ぎて長期滞納すると、より重大なペナルティが適用されます。

楽天カード長期滞納時のペナルティ

- 楽天カードが強制解約される

- ブラックリストに登録される

- 裁判で訴えられる可能性あり

本ページでは「楽天カードの再振替条件」と「支払いが遅れた時のペナルティ」について解説します。

弁護士法人が提供する『借金減額診断』を利用して、借金がいくら減額できるかチェックしてみませんか?

《借金減額診断の特徴》

- 完全無料

- 匿名診断OK

- 全国24時間受付中

✓質問①:現在の借入額は?

✓質問②:何社から借入してる?

✓質問③:いつから借入してる?

✓質問④:毎月の返済額はいくら?

以下の無料診断を利用して、あなたの借金が減額できるかチェックしましょう。

≫【無料】借金減額診断はこちら![]()

※最適な借金減額方法を無料診断します!

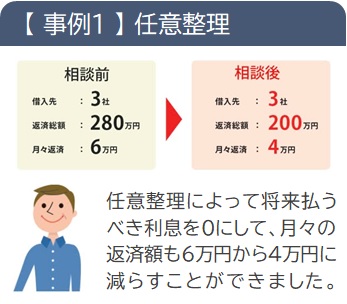

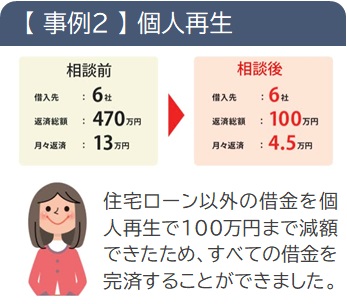

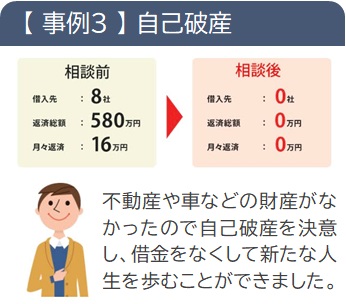

《借金問題の解決事例をご紹介》

\あなたの借金は減額できる可能性あり/

※ボタンをタップするとライズ綜合法律事務所が提供する減額診断ページに移動します。

楽天カード支払い遅れた時の再振替は対象の銀行口座のみ

楽天カードの締め日と請求日、再振替は以下のとおり。

| 締め日 | 毎月月末 |

|---|---|

| 支払日 | 毎月27日 ※土日祝日の場合は翌営業日に繰り越されます |

| 再振替 | 支払日翌日以降の4営業日 ※土日祝日の場合は翌営業日に繰り越されます |

27日までに口座に入金できなかった場合は、翌日以降の4営業日以内に引落口座に入金することで再振替が実行されます。ただし、楽天カードは再振替中に入金してもペナルティが発生するのでご注意ください。

なお、再振替で支払いする場合は、ご利用中の口座が楽天カードの再振替に対応しているか、事前に確認しておきましょう。

楽天カードの再振替対象口座

再振替が適応される口座は以下の18行のみ。その他の銀行口座をご利用中の場合は再振替が適応されないのでご注意ください。

再振替が適応される銀行口座

楽天銀行、みずほ銀行、三井住友銀行、三菱UFJ銀行、りそな銀行、埼玉りそな銀行、北海道銀行、北陸銀行、横浜銀行、千葉銀行、広島銀行、福岡銀行、熊本銀行、十八親和銀行、常陽銀行、肥後銀行、八十二銀行、七十七銀行、足利銀行、北洋銀行、群馬銀行、ゆうちょ銀行

※上記は2024年6月現在において再振替が適応される銀行口座です

上記以外の再振替が適応されない銀行口座を登録している場合は、指定口座に直接振込みする必要があるのでご注意ください。

※口座に入金しても支払いは完了しません。

2024年07月の再振替スケジュール

毎月27日の支払日に口座残高不足で引落できなかった場合、翌日以降の4営業日以内に入金することで再振替が行われます。

2024年6月の引落ができなかった場合の再振替スケジュールを確認しておきましょう。

| 日程(2024年) | 口座状況 |

| 7月27日(土) | 翌営業日に振替 |

| 7月28日(日) | 翌営業日に振替 |

| 7月29日(月) | 自動引落(不可) |

| 7月30日(火) | 再振替(1回目) |

| 7月31日(水) | 再振替(2回目) |

| 8月01日(木) | 再振替(3回目) |

| 8月02日(金) | 再振替 (4回目, 最終) |

2024年7月の再振替期間は土日を挟むため、再振替最終日は2024年8月02日(金)になります。

もし、2024年7月29日(月)に口座残高不足で引落不可になった場合は、翌月8月02日(金)までに口座へ請求額を入金しておきましょう。

なお、ゆうちょ銀行を引落口座に登録している場合、再振替日は2024年7月31日(水)のみとなるのでご注意ください。

(参照:7月お支払い分の引き落としができなかった場合のお支払い手続き)

楽天カードの支払い遅れた時のペナルティ【再振替期間中】

「再振替期間中に支払いすればOK」と言う訳ではありません。

楽天カードは、毎月27日の支払日に引落ができなければ、再振替で返済したとしても以下のペナルティが発生します。

- 再振替手数料(220円)が発生する

- 遅延損害金が発生する

- 信用情報に滞納履歴が記録される

- 楽天カードが強制解約される可能性あり

1つずつ見てみましょう。

①:再振替手数料(220円)が発生する

毎月の支払日に口座残高不足となり、再振替期間中に返済した場合、220円(税込)の再振替手数料が追加請求されます。(参考:カード利用規約)

なお、再振替期間を過ぎると振込用紙が送届きます。この振込用紙は送付回数1回につき220円(税込)の振込用紙手数料が追加請求されることも覚えておきましょう。

②:遅延損害金が発生する

再振替期間中に入金した場合でも、滞納日数に応じた遅延損害金が発生します。

楽天カードの遅延損害金利率

- ショッピング利用:14.6%

- キャッシング利用:20.0%

たとえば、10万円の請求額の支払いが遅れた場合、再振替期間中に支払いできたとしても、以下の遅延損害金が発生します。

| ショッピング利用 (14.6%) | ショッピング利用 (20.0%) | |

| 再振替1日目 (滞納1日目) | 40円 | 55円 |

| 再振替2日目 (滞納2日目) | 80円 | 110円 |

| 再振替3日目 (滞納3日目) | 120円 | 164円 |

| 再振替4日目 (滞納4日目) | 160円 | 219円 |

※スマホでご覧の方は左右にスクロールできます。

なお、土日祝日により再振替日が翌営業日に繰り越された場合、土日祝日を含む滞納日数分の遅延損害金が発生するのでご注意ください。

※請求日翌日~実際に支払いが完了した日までの日数分の遅延損害金が発生します。

③:信用情報に滞納履歴が記録される

楽天カードは以下の信用情報機関に加盟しており、会員との契約内容や利用/返済状況などの支払に関する情報を提供・共有しています。

楽天カードが加盟する信用情報機関

【信用情報機関が管理する情報】

- 氏名、生年月日、住所、電話番号、勤務先などの個人を特定する情報

- 契約の種類、契約日、貸付額などの契約内容に関する情報

- 利用残高、割賦残高などの返済状況に関する情報

そのため、楽天カードの支払いを滞納した場合、再振替期間中に返済したとしても、信用情報に滞納履歴が記録されてしまいます。

信用情報に滞納というマイナス情報が記録された場合、他社での契約や審査に影響をおよぼす可能性があります。

さらに、数日程度の滞納であっても、毎月のように滞納を繰り返す場合、楽天カードが強制解約される可能性もあるでしょう。

④:楽天カードが強制解約される可能性あり

再振替期間中に支払いしても“滞納した”という事実には変わりありません。

毎月のように滞納を繰り返すと、予告なく楽天カードが強制解約されるリスクが高まります。

その他にも、利用限度額が引き下げられたり、次回更新時に更新ができないなどのリスクもある、ということは覚えておきましょう。

楽天カードの支払い遅れた時の滞納ペナルティ【再振替期間を過ぎた場合】

再振替期間中に入金ができず、長期間にわたって支払い遅れが続いた場合、次の滞納ペナルティが発生します。

- 電話による支払催促が始まる

- 楽天カードが使えなくなる

- 手数料や遅延損害金によって返済額が増える

- 信用情報がキズ付く

- 楽天カードが強制解約される

- ブラックリストに登録される

- 裁判で訴えられる可能性あり

なお、滞納ペナルティは滞納日数が長くなるほど深刻になるため、至急対処しましょう。

①:電話による支払催促が始まる

再振替期間が過ぎると、楽天カードから支払い催促の電話がかかってきます。

催促とはいえ、この時にかかってくる電話の内容は「督促状が届いているかの確認」と「いつまでにお支払いできそうかの確認」です。

もし「今すぐ支払うことができない…」という場合は、正直に事情を説明して、支払い方法について相談してみましょう。

直接相談すると、楽天カードのオペレーターの方から「分割払い」や「支払期限の延長」などを提案してもらえるはずです。

②:楽天カードが使えなくなる

楽天カードは毎月の支払日(27日)に口座振替ができなくても、すぐにカード利用制限がかけられることはありません。

再振替期間中は通常通り楽天カードは使えます。

ただし、再振替期間中に支払いできなかった場合、翌月10日頃を目途に楽天カードに利用制限がかけられます。

なお、滞納額を清算することでカード利用制限は解除されます。

ただし、滞納額を清算したにもかかわらず、カード利用制限が解除されない場合は、楽天カードが強制解約された可能性があるでしょう。

③:手数料や遅延損害金によって返済額が増える

再振替期間が過ぎると楽天カードから振込用紙が届きます。振込用紙は送付回数1回につき、220円(税込)の振込用紙送付手数料が追加請求されるのでご注意ください。

その他、銀行振込時の振込手数料、遅延損害金が別途発生するため、返済総額は滞納日数が長くなるほど増え続けます。

支払いが遅れた時の追加請求(内訳)

- 振込用紙送付手数料:220円

- 遅延損害金:滞納日数によって決まる

※ショッピング利用:14.6%

※キャッシング利用:20.0% - 振込手数料:880円

※三菱UFJ銀行ATMで振込みする場合

三菱UFJ銀行だけでなく、他の銀行でも振込手数料は値上げ傾向になるため、滞納時の負担はますます増えるでしょう。

なお、楽天カードの遅延損害金は以下の表をご参照ください。

| 滞納日数 | ショッピング利用 (年率14.6%) | キャッシング利用 (年率20.0%) | ||||

| 5万円 | 10万円 | 20万円 | 5万円 | 10万円 | 20万円 | |

| 5日 | 100円 | 200円 | 400円 | 137円 | 274円 | 548円 |

| 10日 | 200円 | 400円 | 800円 | 274円 | 548円 | 1,096円 |

| 20日 | 300円 | 600円 | 1,200円 | 411円 | 822円 | 1,644円 |

| 30日 | 400円 | 800円 | 1,600円 | 548円 | 1,096円 | 2,192円 |

※スマホでご覧の方は左右にスクロールできます。

※遅延損害金の計算式)請求額×年率÷365日×滞納日数

つまり、再振替期間中に入金できなかった場合、当初の請求額以上の支払いが必要になるため、実質的な返済負担は増えるということは覚えておきましょう。

④:信用情報がキズ付く

信用情報とは、信用情報機関が管理する私たちのクレジットヒストリー(クレジットカード会社や銀行などの金融機関との契約内容、借入/返済状況などの個人情報)です。

※信用情報機関とは、私たちに信用情報を管理する機関です。

信用情報にキズが付くと、他社の新規クレジットカードや銀行のローン商品(カードローンや自動車ローンなど)を申込した際、審査に通り難くなります。

もっと身近なところで言うと、スマホ買い替え時に機種代の分割払い審査に落ちることもあります。この場合、一括払いで購入する必要があるでしょう。

なお、信用情報機関に記録された滞納履歴は、滞納解消後5年間残ります。

過去に返済トラブルがあった人がクレジットカード審査に落ちやすい原因は、信用情報に記録が残っているためです。

⑤:楽天カードが強制解約される

再振替期間中に口座入金せず、カード利用制限がかかった後も滞納を続けた場合、滞納発生から2ヶ月以上が経過すると楽天カードが強制解約されます。

※滞納期間:数日~2ヵ月未満で強制解約されるケースもあります。

強制解約とは?

楽天カード側で、あなたとの契約を一方的に解除すること。つまり、今後楽天カードを利用することができなくなります。強制解約が取消されることはありません。また、楽天カードの強制解約情報は、信用情報に深刻な影響を与えます

ただし、楽天カードが強制解約されても電話や書面による通達がありません。そのため、強制解約されていることに気付いていない人も多いでしょう。

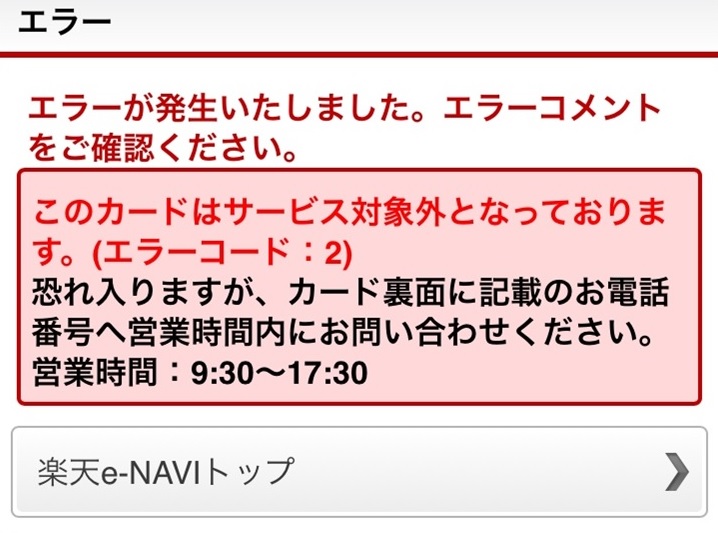

楽天カードが強制解約されたかどうかは、楽天e-Naviで確認することができます。強制解約が実行されると、以下のエラーコードが表示されます。

なお、楽天e-NAVIに表示されるエラーコードには6種類あり、それぞれでエラーの理由が異なります。

| エラーの種類・原因 | |

| エラーコード:1 | 利用停止 ※滞納金を清算後、復活可 |

| エラーコード:2 | 強制解約 ※復活不可。諦めましょう |

| エラーコード:A | キャッシングの利用停止 ※滞納金を清算後、復活可 |

| エラーコード:M | 増額申請の拒否 ※年収が低いことが原因 |

| エラーコード:G | 増額申請の拒否 ※他社での借入が原因 |

| エラーコード:C | システムエラー ※復旧するまで待つ |

クレジットカードの強制解約情報は信用情報に記録され、すでに所有している他社のクレジットカードに影響するということは覚えておいた方が良いでしょう。

⑥:ブラックリストに登録される

債務整理(自己破産など)をしていなくても、クレジットカードの滞納が原因でブラックリストに登録されるケースがあります。

ブラックリストとは、信用情報機関が管理している私たちの信用情報に“異動”情報が記録されることを意味しています。

※ブラックリストという名簿(リスト)が存在するわけではありません。

株式会社シー・アイ・シーでは、以下の記入事故が発生した場合、信用情報に異動を記録(ブラックリストに登録)すると定めています。

ブラックリスト登録の条件

(信用情報に異動が記録される条件)

- 返済日より61日以上または3ヵ月以上の支払遅延(延滞)があるものまたはあったもの

- 返済ができなくなり保証契約における保証履行が行われたもの

- 裁判所が破産を宣告したもの(破産手続開始の決定がされたもの)

引用:信用情報開示報告書

楽天カードの滞納が2ヵ月以上続いている場合、上記のブラックリスト登録の条件を満たしてしまいます。

たとえば、ブラックリスト登録期間中は「住宅ローンや自動車ローンを組めない」「賃貸契約ができない」などの問題が生じるでしょう。

このような状況を避けるためにも、滞納期間が2ヵ月を超える前、できるだけ早いタイミングで滞納額をお支払いください。

⑦:裁判で訴えられる可能性あり

「クレジットカード支払いを無視し続ければ、いずれ時効になる」と期待している人もいるかもしれませんね。でも、時効が成立することはないでしょう。

滞納し続け場合、楽天カードもしくはパルティール債権回収会社(借金回収の専門業者)によって裁判を起こされ、最終的には裁判所命令による財産差押えが強制執行されるでしょう。

※裁判になれば時効はリセットされます。

財産差押えが強制執行された場合、真っ先に銀行口座と勤務先からの給与/賞与が差し押さえられます。

この時、裁判所から勤務先に「債権差押え命令の決定書」が送られるため、勤務先の上司や同僚に借金をしていたこと、さらに裁判で訴えられたことが知られてしまいます。

※会社内ので信用を失うことは避けられません。。

その他、裁判所の執行官が自宅に訪問し、財産となる所有物をチェックするため、家族や同居人にも裁判沙汰になっていることがバレてしまうことは、覚悟しておいた方が良いでしょう。

楽天カードの再振替期限が過ぎた後の支払い方法

再振替期間中に口座入金できなかった、もしくは再振替対象外の銀行口座を利用している場合は、以下の方法で至急お支払いください。

- 指定口座に直接振込み

- 振替依頼書でコンビニ払い

1つずつ見てみましょう。

①:指定口座に直接振込み

再振替期間に入金できなかった人、もしくは再振替口座以外の銀行口座を利用している人は、「楽天e-NAVI」で振込口座を確認しましょう。

※振込口座は会員ごとに異なるため、ご自身で確認する必要ががあります。

お支払いが完了していない状況で「楽天e-NAVI」にログインすると「至急こちらのお知らせをご確認お願いいたします」という青色のバーが表示されます。

次に、振込依頼書(ハガキ)でコンビニ払いする場合について解説します。

②:振替依頼書でコンビニ払い

再振替期間が過ぎても支払いが完了していない場合、自宅宛てに振込依頼書(ハガキ)が届きます。振込依頼書でコンビニ払いが可能です。

ちなみに、滞納時に送られてくる振込依頼書は1枚に付き220円の送付手数料がかかっていることをお忘れなく。

また、コンビニ払いする場合、利用するコンビニおよび振込金額によって以下の振込手数料がかかります。

| 振込金額(請求額) | |||

| 1万円未満 | 1万円以上~5万円未満 | 5万円以上 | |

| ローソン ファミリーマート デイリーヤマザキ セイコーマート ミニストップ | 110円 | 220円 | 550円 |

| セブンイレブン | 110円 | 220円 | 440円 |

| ポプラ | 66円 | 110円 | 330円 |

※スマホでご覧の方は左右にスクロールできます。

【補足】すぐに支払いができない場合の対処法

「今すぐのお支払いが難しい…」という人は、楽天カードのコールセンターに電話して、支払い方法・期限について直接相談しましょう。

楽天カードコンタクトセンター

- 電話番号:0570-66-6910

- 営業時間:9:30~17:30

※チャットサポートでのお問い合わせも可能です。チャットサポートを開始する場合は、楽天e-NAVIへログインしてください。

または、支払い催促の電話が来たら、今すぐの返済が難しいことを正直に伝え、支払方法・期限について相談しましょう

楽天カードのオペレーターの方から、分割払いや支払い期限の延長などを提案してもらえるはずです。

ただし、滞納中の支払いが完了するまでの期間中、遅延損害金は発生し続け、楽天カードは利用制限がかかった状態が続きます。

楽天カードは支払い期限前なら分割払い・リボ払いに変更可

毎月27日の支払期限前なら「あとから分割払い」「あとからリボ払い」を利用できます。

- あとから分割払い

- あとからリボ払い

それぞれの特徴を見てみましょう。

①:あとから分割払い

楽天カードでは、一括払いでカード決済したご利用分を“あとから分割払い”に変更することができます。

※変更手続きは「楽天e-NAVI」から行います。

「あとから分割払い」の特徴

- 1回払いの利用分を分割払いに変更可

- 分割回数は3・5・6・10・12・15・18・20・24・30・36回から自由に選択可

- 変更締切期限は、当月請求分は5日まで、翌月の請求分は24日まで

ただし、あとからリボ払いは分割回数によって年率12.25~15%の手数料が発生する、ということは覚えておきましょう。

②:あとからリボ払い

楽天カードでは、翌月の一括請求額をカード決済利用後にリボ払いに変更することができます。

※変更手続きは「楽天e-NAVI」から行います。

「あとからリボ払い」の特徴

- ネット・店頭での決済後に「楽天e-NAVI」から変更可

- 1件ごとのご利用分からリボ払いに変更可

- お支払い日(毎月27日)の3営業日前であれば変更可(楽天銀行から引落の場合)

変更締切期限については、引落口座に登録している銀行によって異なります。以下の表をご参照ください。

| 登録銀行 | 変更締切期限 |

| 信用金庫など | 引落日から 5営業日前の前日 |

| 三井住友銀行 三菱UFJ銀行 ゆうちょ銀行 | 引落日から 4営業日前の前日 |

| みずほ銀行 りそな銀行 横浜銀行 | 引落日から 3営業日前の前日 |

| 楽天銀行 | 引落日から 2営業日前の前日 |

※祝日により変更締切期限が変動する場合があります。

※引落口座未登録の場合の変更締切期限は10日となります。

なお、あとからリボ払いは年率15%の手数料が発生する、ということは覚えておきましょう。

まとめ:楽天カードは再振替でも支払い遅れるとペナルティあり!

楽天カードは返済日に口座残高不足で引落不可となった場合、返済日以降の4営業日以内に口座に入金すれば再振替(再引落)が実行されます。

ただし「再振替期間中に入金すればOK」という訳ではありません。

再振替期間中に支払いしても「遅延損害金が発生する」「強制解約のリスクが高まる」ということは覚えておきましょう。

なお、再振替期間中に支払いせず、その後も長期間にわたって滞納が続いた場合は以下のペナルティを受けるのでご注意ください。

楽天カードの滞納ペナルティ

- 電話による支払催促が始まる

- 楽天カードが使えなくなる

- 手数料や遅延損害金によって返済額が増える

- 信用情報がキズ付く

- 楽天カードが強制解約される

- ブラックリストに登録される

- 裁判で訴えられる可能性がある

滞納期間が2ヶ月以上になればブラックリストに登録され、さらに滞納を続けると裁判で訴えられる可能性もあるでしょう。

あなたが気付いていないだけで、あなたの信用情報はキズだらけになっている可能性があります。社会的信用を失ってしまっているかもしれません。

至急、ご返済することをおすすめします。

もし「複数社のからの借金を滞納している」もしくは「返済できる見込みがない」という場合は、弁護士に相談して債務整理を検討した方が良いケースがあります。

弁護士は借金問題解決のプロです。あなたの借入状況や返済状況に応じた適切な解説策を一緒に考えてくれるでしょう。