ライフカードは、消費者金融のアイフルの子会社が発行しているクレジットカードです。

「消費者金融」と聞くだけで、ちょっと怖いですよね。。

ただし、年会費無料の楽天カード![]() や、エポスカードと比較すると、ライフカードを利用するメリットは少ないでしょう。

や、エポスカードと比較すると、ライフカードを利用するメリットは少ないでしょう。

本ページでは「ライフカードがやばいと噂される理由」について解説します。

弁護士法人が提供する『借金減額診断』では、無料であなたの借金が減額できるかを診断してもらえます。

《借金減額診断の特徴》

- 完全無料

- 匿名診断OK

- 全国24時間受付中

✓質問①:現在の借入額は?

✓質問②:何社から借入してる?

✓質問③:いつから借入してる?

✓質問④:毎月の返済額はいくら?

借金がいくら減るか知りたい人は、まずは無料診断をチェックしてみましょう。

借金問題にお悩みの方は、今すぐ無料診断を利用して、どのような解決方法があるか調べてきましょう。

≫【無料】借金減額診断はこちら![]()

※最適な借金減額方法を無料診断します!

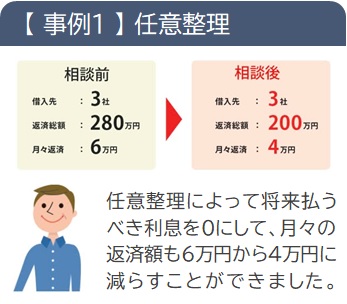

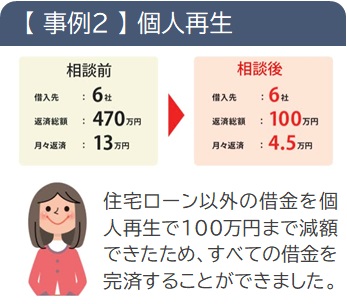

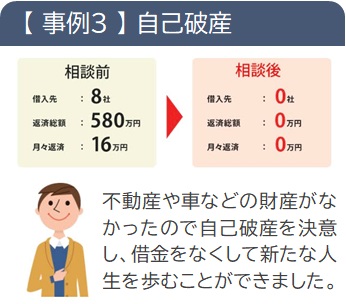

《借金問題の解決事例をご紹介》

\あなたの借金は減額できる可能性あり/

※ボタンをタップするとライズ綜合法律事務所が提供する減額診断ページに移動します。

ライフカードがやばいと噂される理由とは?

ライフカードがやばいいと噂される理由は、親会社が消費者金融のアイフルであること。その他、以下の理由があげられます。

- 親会社が消費者金融のアイフル

- 審査基準が緩い

- 勧誘の電話がしつこい

1つずつ見てみましょう。

やばい理由①:親会社が消費者金融

ライフルカードの親会社は株式会社アイフルです。

※アイフルは高金利のカードローン事業を行う消費者金融です。

ただし、“ただそれだけ”のこと。

≫ アイフルの支払いが遅れるとどうなる?滞納後に再振替(再引落)してもらえる?

とはいえ、クレジットカード会社も消費者金融業者も同じ貸金法に基いて事業を行う貸金業者です。

消費者金融業者が発行するクレジットカードだからやばい、ということは一切ないのでご安心ください。

※他カード会社に比べて手数料が高い・取り立てが強引というようなことはありません。

やばい理由➁:審査基準が緩い

クレジットカードは発行会社によって審査難易度が異なります(以下参照)。

| カード発行会社 | カード例 | 審査難易度 |

| 銀行系 | 三井住友カード 三菱UFJカード | 最も厳しい |

| 交通系 | ANAカード JALカード | やや厳しめ |

| 信販系 | JCBカード オリコカード | 普通 |

| 流通系 | 楽天カード イオンカード | やや緩め |

| 消費者金融系 | ACマスターカード ライフカード | 最も緩い |

※スマホでご覧の方は左右にスクロールできます。

一般的に、消費者金融が発行するクレジットカードは最も審査難易度が低いため、信用情報に不安がある人でも審査に通りやすい特徴があります。

ライフカードは借金を抱えている人や返済能力が乏しい人でも入会しやすいため、借金で苦しんでいる人にさらに借金を負わせてしまう特徴を含んでいるカードです。

※毎月の返済に苦しくなれば、カードローンを使い始め、ますます借金地獄に陥りやすい仕組みにハマってしまいます。

ぶっちゃけ、審査基準が緩いという以外にライフカードを利用する理由はない、ということは覚えておいた方が良いでしょう。

やばい理由③:勧誘の電話がしつこい

ライフカードを契約すると「0120-948-292」から電話がかかってくることがあります。

ライフカードのセールスの電話がしつこい。

5月から今まで3回かかってきてる😓😓— まっすん (@masuo_Lotus) June 30, 2019

上記のとおり、ライフカードは「勧誘・セースルの電話がしつこい」という口コミが多く見られます。

ライフカードが電話してくる理由

- カードローンの勧誘

- おまとめローンの勧誘

- 保険の勧誘

もしカード会員をカモにしようとしているなら“やばいクレジットカード”と言わざるを得ないでしょう。

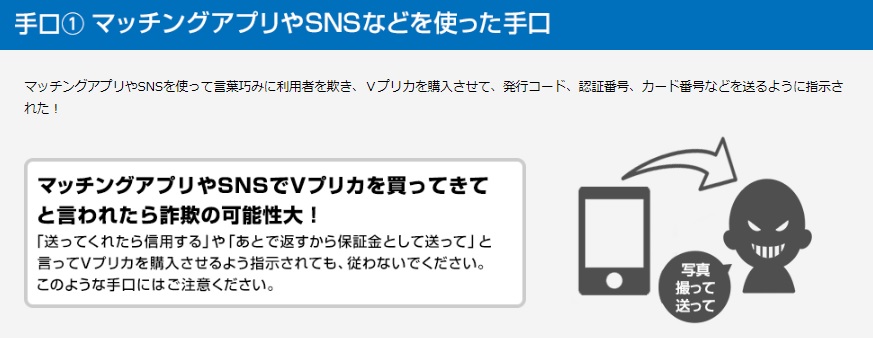

【補足】ライフカードのVプリカはやばい噂が多い…

ライフカードは「Vプリカ」というネット専用Visaプリペイドカードを提供しています。実は、ライフカードよりも“Vプリカがやばい”という口コミがやばいかも。

https://vpc.lifecard.co.jp/info/attention/index.html

https://vpc.lifecard.co.jp/info/attention/index.htmlこのような怪しい決済サービスへ換金できるは、クレジットカード事業としてやばいと思います。。

※Vプリカは詐欺以外の用途で利用されえいるのでしょうか…。

≫ 0775003011はライフカードからの支払い催促の電話【無視・着信拒否NG】

ライフカードの特徴※おすすめなメリットはないかも…

ライフカードは“審査難易度が緩い”ため、他社のクレジットカード審査に落ちた人や借金を抱えている人でも入会可能なクレジットカードです。

その他の特徴は以下のとおり。

- 年会費無料

- ポイント還元率が高い

- ポイント有効期限が長い

1つずつ見てみましょう。

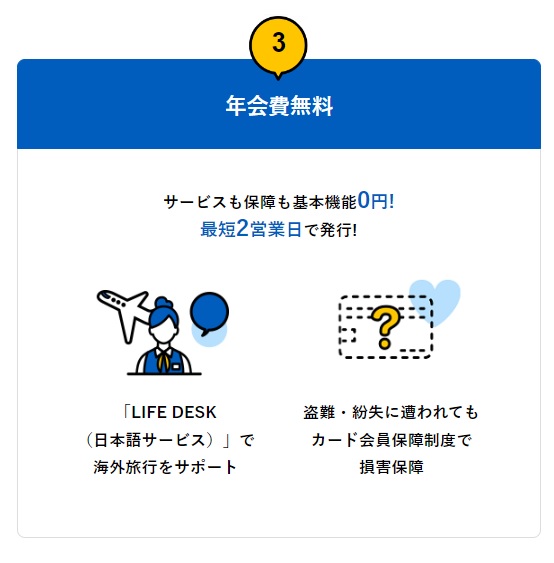

特徴①:年会費無料

ライフカードは年会費無料のクレジットカードです。さらに公式サイトに以下の2つの特徴が記載されています。

引用:https://www.lifecard.co.jp/card/credit/lifecard/

引用:https://www.lifecard.co.jp/card/credit/lifecard/パッと見ると、海外旅行傷害保険のことかと思いきや、旅行先でケガや病気の保証は一切ないのでご注意ください。

※参考ページ:海外アシスタントサービス

ちなみにみ、楽天カードは年会費無料で以下の海外旅行傷害保険が付いています。

楽天カードの海外旅行保険の内容

- 傷害死亡・後遺障害:2,000万円(上限額)

- 傷害治療:200万円(1事故の限度額)

- 疾患治療費用:200万円(1疾患の限度額)

- 賠償責任(自己負担なし):2,000万円(1事故の限度額)

- 救援車費用:200万円(年間限度額)

- 携行品損害(自己負担3,000円):20万円(年間限度額)

特徴②:ポイント還元率が高い

ライフカードのポイント還元率は、通常1.0~2.0%が適応されます。

初年度は1.5%、2年目以降は年間利用額に応じて以下のポイント還元率が適応されます。

| 年間利用額 | 翌年のポイント還元率 |

| 50万円未満 | 1.0倍 |

| 50~100万円未満 | 1.5倍 |

| 100~200万円未満 | 1.8倍 |

| 200万円以上 | 2.0倍 |

ポイント還元率3.0%は他のクレジットカードと比べると高還元率と言えますね。ただし、ほとんどの人は1.0~1.5%が適応されるでしょう。

ちなみに、同じく年会費無料の楽天カードは、楽天銀行や楽天もナイるなどのサービスと連帯させることで、高還元率になりやすい特徴があります。

たとえば、楽天カードをメインカードとして利用し、楽天銀行と楽天モバイルを利用しているだけで、ポイント還元率は7%になっていました。

ポイント還元率で選ぶなら、楽天カードの方が高還元ステータスを達成しやすいことは間違いないでしょう。

特徴③:ポイント有効期限が長い

ライフカードのポイント有効期限は最大5年です。

他のクレジットカードのポイント有効期限と比べてみると、ライフカードが長期間ポイントを保有できることが確認できますね。

| カード種類 | ポイント有効期限 |

| 楽天カード | 1年 |

| オリコカード | 1年 |

| エポスカード | 2年 |

| イオンカード | 2年 |

| ライフカード | 5年 |

とはいえ、ライフカードのポイントは使用用途が狭いため、ポイント有効期限が長いとは言え、利便性は低いと言わざるを得ません。

ちなみに、楽天カードはポイントを楽天市場のお買い物や楽天モバイルや楽天銀行の支払いに利用できるため、非常に利使い勝手が良いでしょう。

ライフカードの7つの基本情報

ライフカードの基本情報は以下のとおりです。

| ①カード種類(例) | ・ライフカード(一般) ・ライフカード(旅行傷害保険付き) ・ライフカードゴールド ・学生専用ライフカード ・デポジット型ライフカード |

| ➁申込条件 | ・18歳以上(高校生不可) ・日本国内在住者 ・電話連絡が可能な方 |

| ③カード限度額 | 最大200万円 |

| ④返済方法 | ・1回払い ・分割払い ・ボーナス併用分割払い ・ボーナス一括払い ・リボ払い |

| ⑤返済日 | 当月27日または翌日3日 |

| ⑥入会特典 | ・カード発行で1,000円 ・ショッピング利用で6,000円 ・お友達紹介で3,000円 |

| ⑦遅延損害金 | ・ショッピング利用:14.6% ・キャッシング利用:20.0% |

※スマホでご覧の方は左右にスクロールできます。

①:カード種類(例)

ライフカードには、提携カードを含めると60種類以降のカード種類があります。それぞれのカード種類で年会費や付帯保険などの条件が異なります。

主なカード種類は以下の5種類。

| カード種類 | 年会費 |

| ライフカード (一般カード) | 無料 |

| ライフカード (海外旅行保険付き) | 初年度無料 (2年目以降1,375円) |

| ライフカードゴールド | 11,000円 |

| 学生専用ライフカード | 無料 |

| デポジット型ライフカード | 5,500円 |

その他のカード種類については、こちらのページをご確認ください。

②:申し込み条件

ライフカードの申し込み条件は以下の3つ。

ライフカード申込条件

- 18歳以上(高校生不可)

- 日本国内在住者

- 電話連絡が可能な方

ただし、ライフカードは信用情報に基づく入会審査を行っています。

「ライフカードは審査が緩い」とはいえ、上記の条件を満たしていれば審査に通るという訳ではない、ということは覚えておきましょう。

③:カード限度額

ライフかカードの利用限度額は、カード種類によって以下のように設定されています。

| ライフカード ライフゴールドカード | 学生専用カード | |

| カード限度額 | 10~200万円 | 5~30万円 |

| 内キャッシング枠 | 0~200万円 | 0~10万円 |

※スマホでご覧の方は左右にスクロールできます。

ただし、カード利用上限額は審査に基いて個別に決定しているため、上記の上限額が必ず適応されるわけではないのでご注意ください。

④:返済方法

ライフカードの返済方法は、以下の4種類を選択することができます。

ライフカードの返済方法

- 1回払い

- 分割払い

- ボーナス一括払い

- リボ払い

ただし、分割払い・リボ払いにはそれぞれ手数料が発生するのでご注意ください。

〇 分割払い手数料

分割回数に応じて以下の利率による手数料が発生します。

※1・2回払いは手数料無料です。

| 分割回数 | 1,2回 | 3回 | 5回 | 6回 | 10回 | 12回 | 15回 | 18回 | 20回 |

| 手数料 | 0.0% | 12.2% | 13.5% | 13.8% | 14.5% | 14.7% | 14.8% | 14.9% | 14.9% |

※スマホでご覧の方は左右にスクロールできます。

〇 リボ払い手数料

ライフカードのリボ払いは「残高スライド元利定額払い方式」です。

簡単に説明すると、カード利用残高(元本)や決済回数にかかわらず、毎月一定額の返済を元本がなくなるまで続ける返済方式です。

※毎月の返済額が低いほど、最終的な支払い総額は高額になります。

毎月の返済額は、カード利用残高と支払い額コースによって決まります。詳しくは以下の表をご参考にどうぞ。

| カード利用残高 | 一般コース | 3,000円 コース | 4,000円 コース | 5,000円 コース | 1万円 コース | 2万円 コース | 3万円 コース |

| 1~5万円 | 5,000円 | 3,000円 | 4,000円 | 5,000円 | 1万円 | 2万円 | カード利用残高 60万円まで3万円 |

| 5~10万円 | 5,000円 | ||||||

| 10~15万円 | 5,000円 | 6,000円 | 8,000円 | 1万円 | |||

| 15~20万円 | 5,000 | ||||||

| 20~25万円 | 5,000円 | 9,000円 | 12,000円 | 15,000円 | 2万円 | ||

| 25~30万円 | 5,000円 | ||||||

| 30~35万円 | 5,000円 | 12,000円 | 16,000円 | 2万円 | |||

| 35~40万円 | 5,000円 | ||||||

| 40万円~ | カード利用残高5万円 あたり5,000円増額 | カード利用残高10万円 あたり3,000円増額 | カード利用残高10万円 あたり4,000円増額 | カード利用残高10万円 あたり5,000円増額 | カード利用残高20万円 あたり1万円増額 | ||

※スマホでご覧の方は左右にスクロールできます。

⑤:返済日

ライフカードの返済スケジュールは、毎月5日締め切り、当月27日もしくは翌月3日に口座振替が行われます。

※キャッシング利用の締め日は月末です。

なお、口座振替手続きができていない場合は、請求月の月末までに指定口座に直接お振込みする必要がありますのでご注意ください。

⑥:入会特典

ライフカードは新規入会後、ショッピング利用すると、最大1万円相当のポイントを受け取る入会特典があります。

※ポイントを現金として受け取ることはできません。

引用:https://www.lifecard.co.jp/card/campaign/nyukai/

引用:https://www.lifecard.co.jp/card/campaign/nyukai/ただし、ポイント特典には以下の条件があるのでご注意ください。

| 入会特典 | 条件 |

| カード発行で1,000円相当 のポイント付与 | 入会審査後のカード発行されること |

| ショッピング利用で最大6,000円 相当のポイント付与 | 入会月の3ヵ月後の月末までに合計10万円以上のショッピング利用すること |

| お友達紹介で3,000円相当の ポイント付与 | 入会月の3ヵ月後の月末までに紹介したお友達が申込みすること |

※スマホでご覧の方は左右にスクロールできます。

⑦:遅延損害金

ライフカードは毎月の返済日に支払が遅れた場合、以下の遅延損害金が請求されます。

ライフカードの遅延損害金利率

- ショッピング:14.6%(年率)

- キャッシング:20.0%(年率)

たとえば、ショッピング利用5万円の返済を30日間滞納した場合、600円の遅延損害金が発生します。

※計算)5万円×0.146÷365日×30日=600円

いくつかのカード利用残高と滞納日数を想定してシミュレーションした遅延損害金額を表にまとめていますので参考にしてみてください。

| 滞納 日数 | ショッピング利用(14.6%) | キャッシング利用(20.0%) | ||||

| 5万円 | 10万円 | 20万円 | 5万円 | 10万円 | 20万円 | |

| 5日 | 100円 | 200円 | 400円 | 137円 | 274円 | 548円 |

| 10日 | 200円 | 400円 | 800円 | 274円 | 548円 | 1,096円 |

| 20日 | 400円 | 800円 | 1,600円 | 548円 | 1,096円 | 2,192円 |

| 30日 | 600円 | 1,200円 | 2,400円 | 822円 | 1,644円 | 3,288円 |

| 60日 | 1,200円 | 2,400円 | 4,800円 | 1,644円 | 3,288円 | 6,575円 |

※スマホでご覧の方は左右にスクロールできます。

ライフカードから覚えのない請求(口座引落)が発生する原因と対処法

ライフカードを契約していないにもかかわらず、“ライフカードから身に覚えがない請求(口座引落)があった”という多くの口コミがあります。

たとえな、4,000円/8,000円/11,000円/13,000円のように1000円単位の身に覚えがない引落があった場合、アイフル(カードローン)の返済額の可能性があるでしょう。

ただし、アイフルを利用した覚えがない、もしくは口座振替以外の方法で返済しているはずなのに口座引落があった、という場合は、アイフルお問い合わせ窓口にご相談ください。

なお、ライフカードでは、万が一不正利用が発生した場合、過去60日間分の請求額を保証しています。

「アイフルを利用したことがない」

「身に覚えのない請求が発生している」

という場合は、不正利用の可能性があるでしょう。以下のインフォメーションセンターに電話して、不正利用の調査をお願いしてください。

まとめ:ライフカードのやばい噂は気にしなくてOK!

ライフカードは、消費者金融で有名なアイフルの子会社が発行するクレジットカードです。

とはいえ「審査基準が緩い」「勧誘の電話がしつこい」という口コミもあるため、積極的におすすめできるクレジットカードではありません。

もしポイント還元にこだわってクレジットカードを選ぶのであれば、楽天カードがおすすめです。

年会費無料の楽天カード(一般カード)は、通常ポイント還元率は1%ですが、さまざまな条件が重なることで高還元率を達成しやすい特徴があります。

※ポイント還元率で選ぶなら楽天カード以外に選択肢はないでしょう。

その他にも、以下の特徴があります。

楽天カードの特徴

- 学生や主婦でも申込OK

- 新規入会で5,000円がもらえる特典あり

- 楽天市場でのポイント還元率が高い

- 海外旅行保険が無料で付いている

- お支払いは月末締めの翌月27日払い

- 万が一の時は「あとから分割/リボ」が使える

詳しくは、楽天カードの公式サイト![]() をご確認ください。

をご確認ください。