アイフルの返済日はお客様ごとに異なります。スマホアプリもしくはWeb会員ページでご確認ください。

もし毎月の返済日に残高不足で引落不可となった場合、ご自身で請求額を指定口座にお振込みする必要があります。“再振替はない”のでご注意ください。

返済期日の変更(延期)方法は、本ページ後半で紹介しています。

なお、アイフルの返済が遅れたまま滞納を続けると、遅延損害金が発生し、新規利用の停止(引き出し制限)を受けてしまいます。

さらに長期にわたって滞納が続いた場合、ブラックリストに登録され、残債の一括請求、最終的には裁判で訴えられる可能性があるのでご注意ください。

※滞納期間が2ヵ月以上の方は至急清算した方が良いかも。。

本ページでは「アイフルの返済が遅れた時のペナルティ」について詳しく解説します。

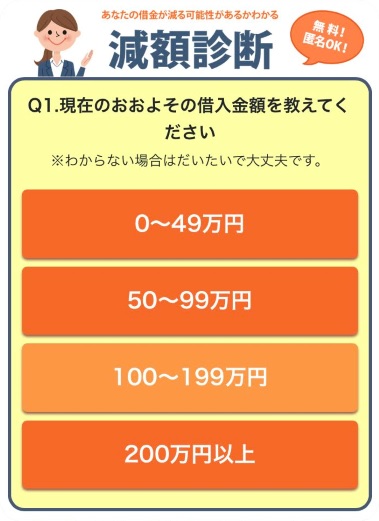

弁護士法人が提供する『借金減額診断』を使って、あなたの借金がいくら減らせるかを無料診断できます。

《借金減額診断の特徴》

- 完全無料

- 匿名診断OK

- 全国24時間受付中

✓質問①:現在の借入額は?

✓質問②:何社から借入してる?

✓質問③:いつから借入してる?

✓質問④:毎月の返済額はいくら?

借金がいくら減るか知りたい人は、まずは無料診断をチェックしてみましょう。

≫【無料】借金減額診断はこちら![]()

※最適な借金減額方法を無料診断します!

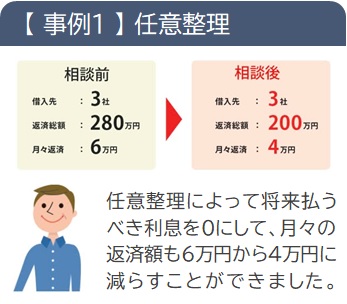

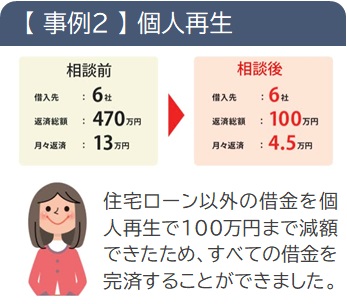

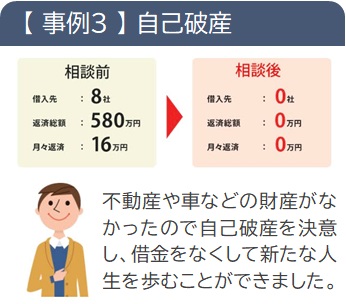

《借金問題の解決事例をご紹介》

\あなたの借金は減額できる可能性あり/

※ボタンをタップするとライズ綜合法律事務所が提供する減額診断ページに移動します。

アイフルの返済遅れた時に生じる5つの滞納ペナルティとは?

毎月の返済日に口座残高不足で滞納が発生した場合、以下のペナルティが発生します。

- 遅延損害金が追加請求

- 新規取引の停止(引き出し制限)

- 信用情報が傷付く(ブラックリスト)

- 残債の一括請求

- 法的措置による強制回収

1つずつ見てみましょう。

①:遅延損害金が追加請求

通常、アイフルの貸付金利は年率3.0%~18.0%です。

※貸出金利はお客様ごとに異なります。

ただし返済が遅れた場合、滞納日数に応じて年率20.0%の遅延損害金が追加請求されます。

たとえば、借入残高(元本)が20万円残っている時に月々の返済を10日間滞納した場合、1,096円の遅延損害金が発生します。

いくつかのケースにおいて追加請求される遅延損害金額をシミュレーションしていますので、参考にしてみてください。

| 滞納日数 | 滞納時の借入残高(元本) | |||||

| 5万円 | 10万円 | 15万円 | 20万円 | 25万円 | 30万円 | |

| 5日 | 137円 | 274円 | 411円 | 548円 | 685円 | 822円 |

| 10日 | 274円 | 548円 | 822円 | 1,096円 | 1,370円 | 1,644円 |

| 20日 | 548円 | 1,096円 | 1,644円 | 2,192円 | 2,740円 | 3,288円 |

| 30日 | 822円 | 1,644円 | 2,466円 | 3,288円 | 4,110円 | 4,932円 |

| 60日 | 1,644円 | 3,288円 | 4,932円 | 6,575円 | 8,219円 | 9,863円 |

※スマホでご覧の方は左右にスクロールできます。

➁:新規取引の停止(引き出し制限)

アイフルでは毎月の返済日に請求額のお支払いが完了しなかった場合、お振込みにより清算するまで新規のお取引が制限されます。

つまり、利用枠が残っていても滞納額を清算するまで新規借入(引き出し)ができなくなります。

※新規借入で返済に当てる、ということができなくなります。

なお、滞納期間が1ヵ月以上続いた場合、アイフルとの契約が強制解約され、2度と利用できなくなることもあるのでご注意ください。

※いつ強制解約されるかはお客様の利用状況・契約内容によって異なります。

③:信用情報が傷付く(ブラックリスト)

アイフルは以下の信用情報機関に加盟しており、顧客情報(個人情報・契約内容・借入/返済情報)を提供・共有しています。

私たちの信用情報は、信用情報機関を介してその他の金融機関と共有されています。

つまり、アイフルの滞納情報は同信用情報機関に加盟するクレジットカード会社や消費者金融、銀行などの金融機関に筒抜け、ということ。

そのため、アイフルの滞納が原因で他社のカード審査や銀行融資(借入)などの審査に通らなくなるリスクがあるでしょう。

これが「信用情報がキズ付く」という状態です。

とはいえ、数日程度の滞納のみなら、たとえ信用情報に滞納履歴が記録されても、他社の審査に大きな影響を及ぼすことはありません。

※何度も滞納を繰り返している場合は別。

ただし、長期間にわたって滞納が続いた場合、信用情報に“異動”という非常にマイナスな情報が記録されまます。

これが「ブラックリスト」です。

各信用情報機関は、ブラックリストに登録する基準(信用情報に異動を記録する基準)を以下のように定めています。

ブラックリストに登録する基準

- 日本信用情報機構

→ 3ヵ月以上の延滞があった場合 - 株式会社シー・アイ・シー

→ 61日以上もしくは3ヵ月以上の延滞があった場合

なお、アイフルだけでなく、信用情報機関に加盟している貸金業者・金融機関への支払いを2ヵ月以上滞納した場合もブラックリストに登録されるのでご注意ください。

④:残債の一括請求

通常、アイフルは残高スライド式元利定額リボルビング返済方式によって、毎月定額(低額)の返済をすればOK。

アイフルの月々の返済額

- 借入残高(元本)が100万円以下

→ 返済額:4,000~263,000円 - 借入残高(元本)が100万円超え

→ 返済額:27,000~96,000円

たとえば、借入残高が50万円の場合、月々の返済額は13,000円です(以下参照)。

| 借入残高(元本) | 月々の返済額 |

| ~10万円 | 4000円 |

| 10万円~20万円 | 8000円 |

| 20万円~30万円 | 1,1000円 |

| 30万円~40万円 | 11,000円 |

| 40万円~50万円 | 13,000円 |

※参考ページ:ご返済一覧表

上記のとおり、借入残高に対して毎月の返済額は非常に低額です。

ただし、アイフルの支払いが遅れたまま2ヵ月以上滞納が続いた場合「借入残高(元本)+遅延損害金」を一括請求されます。

※上記の他に事務手数料を請求される可能性もあります。

なお、一括請求は内容証明郵便による督促状で届きます。

内容証明郵便とは?

債権者(アイフル)が債務者(あなた)に対して支払い請求の督促状を送った、そして債務者はその督促状を受取った事実を公的に証明する郵便のこと。

内容証明郵便による一括請求の督促状を受取った時点で、すぐに請求額をお支払いすれば、それ以上何も起きません。

※ブラックリストの登録情報はその後5年間残ります。

ただし、もし一括請求に応じなければ、裁判に発展するリスクが高まります。

⑤:法的措置による強制回収

内容証明郵便による一括請求の督促状をも無視し続けた場合、いよいよ法的措置による強制回収のリスクが高まります。

実際に、裁判になるのはアイフルの支払いを滞納し始めてから半年後~5年以内となるでしょう。

※いつ裁判になるかは定かではありません。。

たとえば、時効期限(5年)が過ぎるギリギリになって裁判所から訴状が届くケースもあるようです。5年間分の遅延損害金と共に。。

- 「支払い催促状」が届いた場合

→ 2週間以内に異議申し立てを行う - 「訴状」が届いた場合

→ 弁護士を介して回答書で返答する

どちらにしても請求額の支払いに応じなければ、裁判所命令により財産差押えが強制執行されます。

※財産差押えは法的効力があるため、止めることができません。

財産差押えが強制執行された場合、真っ先に銀行口座と勤務先からの給与・賞与が差し押さえられます。

この時、裁判所から勤務先に「債権差押え命令の決定書」が送られることにも注意しておいた方が良いでしょう。

※会社に借金があって裁判沙汰になっていることがバレます。

このような状況に発展する前(内容証明郵便による督促状が届く前)に、全額返済する、もしくは弁護士に相談して債務整理を検討することをおすすめします。

以下に当てはまる人は要チェック!

- 複数のクレジットカードを利用中…

- 消費者金融カードローンを契約中…

- 複数社の返済を滞納中…

あなたの借金は高額な利息分をカットすることで減額できる可能性があります。

※借金がどれだけ減額できるのかを無料で診断することができます↓

≫【無料】借金減額診断はこちら![]()

※最適な借金減額方法を無料診断します!

借金減額診断とは?

弁護士法人が提供する無料のネット診断サービスです。

あなたの借入金額と返済状況から、借金がいくら減額できるかを匿名診断することができます。

✓診断時間は1分

✓回答結果を弁護士が個別診断

✓診断のみの利用でもOK

※診断結果を知りたいだけの場合もご利用いただけます。

アイフルの返済が遅れそうな時の対処法【滞納前の支払方法】

毎月の支払いに遅れる・滞納する行為は、アイフルとの契約違反。遅延損害金などの様々なペナルティが発生します。

もし事前に「今月返済が遅れそう」ということがわかっている場合は、返済期日を変更することで対処することができます。

しくは「口座残高不足で滞納してしまった」という場合は、以下の方法で至急対処しましょう。

- アプリで返済期日を変更する

- 電話で返済期日を変更する

1つずつ見てみましょう。

①:アプリで返済期日を変更する

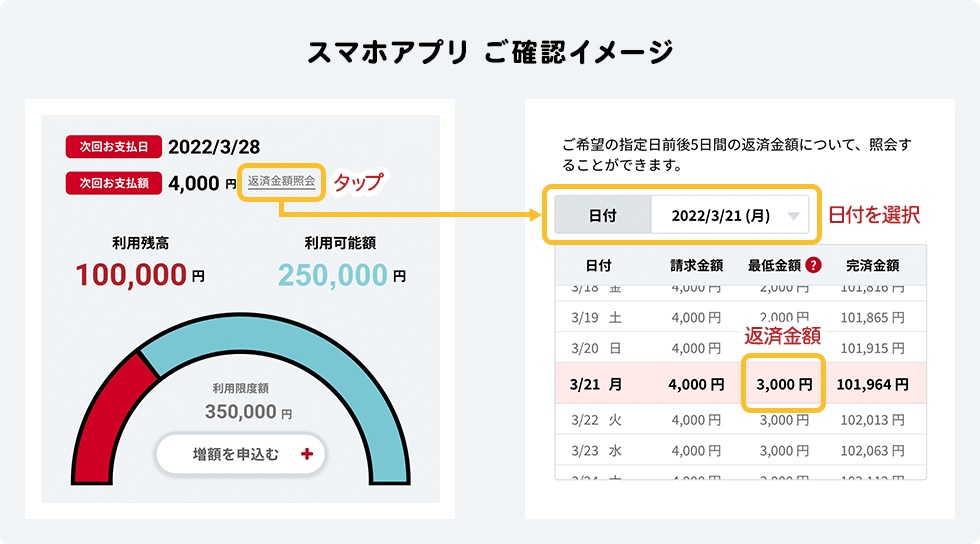

もし支払いが遅れそうになった場合、スマホアプリから返済期日を変更(延期)することができます。

アプリを開き「メニュー」をタップ。

アプリを開き「メニュー」をタップ。 「返済日の延期(今月分のみ)」をタップ。

「返済日の延期(今月分のみ)」をタップ。なお、返済日を変更しても遅延損害金は追加請求されるのでご注意ください。

②:電話で返済期日を変更する

会員専用ダイヤルの自動音声に従って返済期日を変更できます。

アイフルの会員ダイヤル

- 0120-109-437(自動音声)

【返済期日の変更方法】

1.利用中のお客様【1】をタップ

2.今回の返済期日を過ぎる場合【4】をタップ

3.今回のご返済が遅れる方【5】をタップ

以上の方法で返済期日を変更しておきましょう。

アイフルの返済が遅れた時の対処法【滞納中の支払方法】

すでにアイフルの支払いが遅れている場合、以下の方法で至急対処してください。

※滞納状態を放置するのは危険です。

- 「最低金額」のみを支払う

- 指定口座に滞納額を振り込む

- アイフルに電話して相談する

1つずつ見てみましょう。

①:「最低金額」のみを支払う

毎月の請求額が今すぐ払えない場合、一時的に「最適金額(利息+反他費用)」のみの支払いで返済を猶予してもらえることがあります。

以下をご参照ください。

【Q】どうしても返済期日までに返済金額が準備できない場合はどうすればよいですか?

【A】請求金額のお支払いが難しい場合には、返済期日までに最低金額のご返済をお願いします。

引用:よくあるご質問

なお、最低金額はスマホアプリでご確認いただけます。

引用:https://www.aiful.co.jp/faq/repay/detail133/

引用:https://www.aiful.co.jp/faq/repay/detail133/➁:指定口座に滞納額を振り込む

アイフルは毎月の返済日に口座引き落としができなかった場合、指定口座へ直接振込みする必要があります。

滞納後のお支払い方法は、アイフルATM・コンビニ提携ATM・銀行口座からのお振込みに対応しています。

お振込み先の指定口座は、スマホアプリでご確認ください。

「振込先の口座照会」をタップ。

「振込先の口座照会」をタップ。③:アイフルに電話して相談する

「今すぐ返済できない…」という場合は、返済方法について相談してましょう。アイフルでは、以下の方法によるお問い合わせに対応しています。

返済方法を相談する方法

- 専用ダイヤル(0120-109-437)

- オペレーターチャット

- メールでのお問い合わせ

引用:アイフルよくあるご質問

引用:アイフルよくあるご質問直接相談することで「返済額の分割払い」や「返済期日の延期」、もしくは「元本据置の利息払い」などの対応をしてもらえるかもしれません。

≫ 0775003011はライフカードの支払催促の電話!今すぐ返済できない時はどうする?

※ライフカードはアイフルが発行するクレジットカードです。

「アイフル返済遅れ」に関するよくある質問(再振替や電話など)

①:再振替(再引落)はある?

アイフルでは、支払いが遅れた場合に再振替は行われません

※返済日以降に口座に入金してもお支払いは完了しません。

滞納後は、アイフルATM・コンビニ提携ATM・銀行口座から指定口座へ直接お振込みする必要があります。指定口座はアイフルの専用アプリからご確認いただけます。

②:自宅や職場に取り立てが来る?

滞納時の支払い催促は、SMS・ハガキ・電話により行われます。自宅や職場に取り立てに来ることはないのでご安心ください。

ただし、アイフルからの支払い催促の電話に応じない場合、職場にまで電話がかかってくるようになるのでご注意くさい。

※携帯電話への連絡に応じない場合、職場連絡先への支払い催促は貸金業法によって認められる正当な取り立て行為となります。

③:両親・家族に支払い請求されない?

アイフルは保証人不要で利用できるカードローンです。そのため、契約者が支払いを滞納しても、アイフルが親族に対して支払いを請求することはありません。

なお、債務者(あなた)以外の人に支払いを要求する行為は貸金業法によって禁止されています。アイフルは違法業者ではないため、貸金業法を犯す取り立て行為は一切行いません。

④:夜間に支払い催促の電話がかかってくる?

アイフルの支払い催促は朝8時~夜9時までの時間帯で行われます。

上記時間帯以外(夜間~早朝)の取り立て行為(電話による支払い催促)は貸金業法によって禁止されているため、夜間に電話がかかってくることはないでしょう。

ただし、貸金業法では曜日に関する規制を設けていないため、土日・祝日にも支払い催促の電話がかかってくることがあるのでご注意ください。

⑤:ブラックリストに登録されるとどうなる?

ブラックリストに登録された場合、信用情報の審査が必要となる金融サービスを一切受けることができなくなります。たとえば、以下の金融サービスは利用できなくなるでしょう。

・クレジットカード

・カードローン

・銀行融資(借入)

・スマホ機種代の分割払い

・賃貸物件の賃貸契約

なお、ブラックリストの登録期間は滞納解消後5年間です。

まとめ:アイフルの返済遅れは至急対処が必要【電話は対応必須】

アイフルでは、毎月の返済日に返済が遅れた場合、以下のペナルティが発生します。

アイフルの滞納ペナルティ

- 遅延損害金が追加請求

- 新規取引の停止(引き出し制限)

- 信用情報がキズ付く(ブラックリスト)

- 残債の一括請求

- 法的措置による強制回収

毎月の返済に遅れる・滞納する行為は、アイフルとの契約違反です。それ相応のペナルティが発生することは覚悟した方が良いでしょう。

もし「今すぐ支払えない…」という場合は、アイフル専用ダイヤル(0120-109-437)に電話して支払い方法について相談してみましょう。

ただし、もしアイフル以外にもカードローンやクレジットカードの借入(借金)がある場合、さらに返済の目途が立たず滞納を繰り返している場合は「債務整理」を考えた方が良いかもしれません。

債務整理とは?

債権者と交渉して債務者の借金を減額したり、裁判によって借金そのものの返済義務を免責にすることができる法的な手続きのこと。つまり、借金問題の解決手段です。

債務整理は「任意整理」「個人再生」「自己破産」の3種類があります。それぞれの特徴を以下の表にまとめていますので参考にしてみてください。

| 任意整理 | 個人再生 | 自己破産 | |

| 手続き期間 | 3~6ヵ月 | 6ヵ月くらい | 6ヵ月くらい |

| 手続き費用 (依頼費の目安) | 5万円~ | 35万円~ | 30万円~ |

| 借金減額割合 | 利息分を減額可能 | 1/5~1/10に減額可能 | 免責(ゼロ)になる |

| メリット | ・利息分を減額可能 ・財産の差押えはない ・官報に氏名, 住所が掲載されない | ・マイホームを残せる ※ローン返済し終えた車も財産差押え対象外 | ・借金がゼロになる |

| デメリット | ・ブラックリスト登録 | ・保証人に返済義務が移る ・財産の一部が差押え対象 ・ブラックリスト登録 ・官報に氏名, 住所が掲載 | ・保証人に返済義務が移る ・全ての財産が差押え対象 ・ブラックリスト登録 ・官報に氏名, 住所が掲載 |

| 年間件数 (令和5年) | 200万人以上(推定値) | 9,367件 | 74,325件 |

※スマホでご覧の方は左右にスクロールできます。

※年間利用者数は令和5年司法統計年報概要のデータを引用しています。

借金問題は1人で悩んでも解決できないことがほとんど。弁護士や司法書士に相談してみることで解決策が見つかるかもしれません。

詳しくは、【2024年最新】借金問題の96%以上が任意整理で解決!その理由(ワケ)とは?のページをご参照ください。