ライフカードは18歳以上(高校生除く)であれば、学生やフリーターでも比較的審査に通りやすいクレジットカードです。

ただし、無条件でカード発行される訳ではありません。

また、過去半年間に別のクレジットカードを申込みして審査落ちしている場合も、多重申込となるため、ライフカードの審査に影響します。

本ページでは「ライフカードの審査に落ちる原因」と「再申込み時の注意点および代替案」について解説していきます。

『借金減額診断』とは、弁護士事務所(または司法書士事務所)が提供するWeb診断サービスです。インターネットから簡単に借金の減額診断を行うことができます。

《借金減額診断の特徴》

- 完全無料

- 匿名診断OK

- 全国24時間受付中

✓質問①:現在の借入額は?

✓質問②:何社から借入してる?

✓質問③:いつから借入してる?

✓質問④:毎月の返済額はいくら?

借金が減額できるか気になる方は、お気軽に以下の無料診断をお試しください。借金問題解決の糸口が見つかるかもしれません。

≫【無料】借金減額診断はこちら![]()

※最適な借金減額方法を無料診断します!

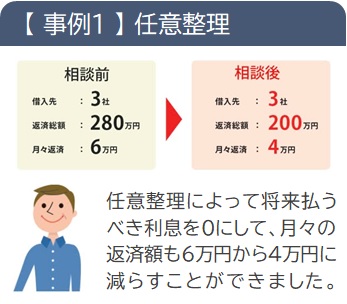

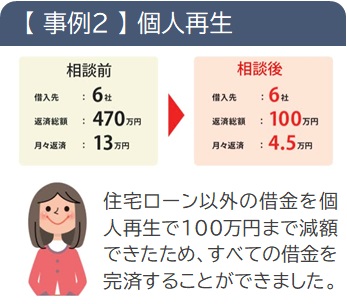

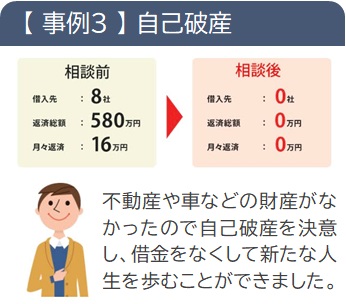

《借金問題の解決事例をご紹介》

\あなたの借金は減額できる可能性あり/

※ボタンをタップするとライズ綜合法律事務所が提供する減額診断ページに移動します。

ライフカードの申込条件と審査基準

ライフカードは審査が緩いという噂がありますが、誰でも無条件で作れるクレジットカードではありません。実際、審査に落ちたという人は意外と多いはず。

ライフカードを含むクレジットカードには、各カード会社が定める申込条件と審査基準があり、これらを満たしていない場合、審査に通ることはありません。

- 申込条件

- 審査基準

例えば、申込条件を満たしていなければ即審査落ちとなり、申込条件を満たしていても審査基準を満たしていない場合は、ライフカードの審査をパスすることはできません。

それぞれの内容を確認しましょう。

①:申込条件

ライフカードは以下の条件を満たさなければ申込みることができません。

ライフカードの申込条件

- 18歳以上(高校生除く)であること

- 日本国内に住所があること

- 電話連絡が可能であること

上記のとおり、申込条件に職業や収入に関する条件はありません。そのため、ライフカードは学生やフリーターの方でも申込可能なクレジットカードです。

ただし、あくまでも申込みはOKという意味であり、申込後の審査は別途実施されるため、ライフカードが定める審査基準をクリアしていなければ、審査をパスすることはできません。

②:審査基準

ライフカードは、審査基準を公開していません。

※ライフカードに限らず、各カード会社は審査基準を非公開にしています。

とはいえ、一般的には信用情報から現在・過去のクレジットカードや銀行などの金融機関との契約内容、借入/返済情報を基に、返済能力を審査しています。

返済能力を評価する審査基準

- 信用情報の履歴

- 現在の収入・勤続年数

- 現在の借入状況(借金の有無)

ただし、ライフカードは信用情報だけでなく、独自の審査基準を持つと言われています。

これが、“ライフカードは審査が緩い”と噂される理由です。

とはいえ、どのような独自審査を行っているかは不明です。申込時に提供する個人情報だけでは、その信ぴょう性や返済能力を評価できないため、少なからずとも信用情報に基づく審査が行われていると予想されます。

つまり、独自審査とはいえ、“信用情報に問題がある場合は審査をパスするのは難しい”と思った方が良いでしょう。

ライフカード審査落ちする5つの原因を解説

ライフカードは、日本に住む18歳以上(高校生除く)で電話連絡が可能な人であれば、特に問題なく入会できるクレジットカードです。

ただし、以下のいずれか(もしくは複数)に該当している場合、審査落ちする可能性があるのでご注意ください。

- 申込内容に間違い・虚偽がある

- 多重申込をしている

- 過去に金融事故を起こしている

- クレヒスがスーパーホワイト

- 他社から借金がある

それぞれの原因を見てみましょう。

①:申込内容に間違い・虚偽がある

ライフカードの申込内容に間違いや虚偽が発覚した場合、審査落ちする原因となります。

具体的には、以下の申込内容を登録する際は、注意が必要です。

申込内容の間違い・虚偽がある例

- 氏名・住所・番号を間違って登録している

- 実際よりも多い収入を申告している

- 他社からの借入額を虚偽申告している

つまり、審査を通過するために不都合な情報(収入が少ない、借入れがある等)を隠して申込みしても“審査プロセスでバレる”のでお気を付けください。

②:多重申込をしている

短期間に複数のクレジットカードやローンに申し込む「多重申込」には注意が必要です。

クレジットカードの申込み履歴・審査落ちの履歴は信用情報に記録され、半年間残ります。

この期間中に、再度クレジットカードを申込した場合、短期間に複数回申込みをしたとする「多重申込」となるとなり、審査にマイナス影響を及ぼします。つまり、多重申込は審査落ちの原因となるといこと。

つまり、多重申込は審査落ちの原因となるといこと。

そのため、クレジットカードを申し込む際は、半年に1回(1社)が推奨されています。

短期間(半年以内)に複数社へのクレジットカードやローンの申込みすると、さらに信用情報を傷付け、ますます審査に通り難い状況に陥ってしまうのでご注意ください。

③:過去に金融事故を起こしている

ライフカードは以下の信用情報機関に加盟しており、カード申込後の審査において、信用情報機関が管理する信用情報をチェックしています。

①支払いの滞納

②クレジットカードの強制解約

③第三者による代位弁済

④第三機関への債権譲渡

⑤債務整理

特に③④⑤の履歴がある場合、100%審査落ちします。

もし過去に金融事故を起こしていることを自覚している場合は、ライフカードのみならず、クレジットカードへの申込みは避けた方がいいでしょう。ますます信用情報を傷付けてしまうだけです。。

④:クレヒスがスーパーホワイト

クレジットヒストリー(クレヒス)がスーパーホワイト(クレジットカードやローンの利用履歴が全くない状態)の場合、審査にマイナスの影響を及ぼす可能性があります。

特に30代以上でクレヒスがスーパーホワイトな方は、ご注意ください。

はい、クレジットカードの利用履歴がない人は審査において不利になります。

これは、金融機関が返済能力を評価する際の重要な指標がないためです。適度なクレジットカードの利用と返済履歴は、良好な信用情報を構築する上で有効です。

⑤:他社から借金がある

ライフカード申込時に、消費者金融や銀行のカードローンを利用している、もしくは多他クレジットカードでリボ払いや分割払いの返済残高が残っている場合、“貸し倒れのリスクが高い”と判断され、審査落ちの原因となる可能性があります。

つまり、“借金し過ぎなのでライフカードへの入会をお断りします”ということ。

例えば、A社のクレジットカードのリボ払いで生活費のやり繰りをしていたけど、利用可能枠がなくなったため、B社のクレジットカードを作って生活費をやり繰りする、など。

ライフカードの審査時には、他社での契約内容が信用情報によりチェックされるため、クレジットカード会社などの貸金業者や銀行などの金融機関からどれくらいの借金があるのかが筒抜けとなります。

※申込時に申告する現在の借入額を偽っても審査時にバレます。

ライフカード審査落ち後に再申込みする際の注意点と対策

ライフカードは審査に落ちても、再申込みすることができます。

ただし、再申込みする際は、前回申込み時(審査落ち時)から半年間待ち、多重申込みとならないように注意しなければいけません。

※クレジットカードの申込み/審査落ちの情報は信用情報に半年間記録が残るため。

とはいえ、半年待って再申込みしても、再入会できるとは限りません。詳しくは以下の参考にしてみてください。

- 半年間は待つ

- 収入を増やす

- 他社の借金を返済する

1つずつ見てみましょう。

①:半年間は待つ

超大事なことなので繰り返しますが、ライフカードを再申込みする場合は、前回審査落ちした、もしくは前回他社クレジットカードに申込みしたタイミングから半年間は待ってください。

ライフカードに再申込みする、もしくは他社クレジットカードに新規申込する場合は、信用情報から前回の審査落ち情報が消えるのを待ちましょう。

また、前回審査落ちした時と比べて、信用情報を改善させておくことも大切です。

②:収入を増やす

ライフカードは収入に関する条件を定めていません。そのため、学生やフリーターでも申込み可能です。ただし、申込時の収入0円の場合、原則審査をパスすることはないでしょう。

※配偶者に収入がある専業主婦の場合は審査に通るケースもあります。

また、収入は少なくても、収入が安定していると審査をパスしやすくなります。例えば、アルバイトやパートでも、毎月安定収入があることが望ましいでしょう。

例えば、大学生やフリーターの場合は、勤務日数を増やしたり、在宅副業で収入を少し上げることで、即時収入をUPすることができます。申告できる収入が前回申込み時より増えれば、返済能力が高く評価され、審査通過の可能性が高まるでしょう。

③:他社の借金を返済する

他社からの借金を完済、もしくは返済残高を減らすことで、信用情報を改善させ、審査に有利に働く効果が期待できます。

特に、クレジットカードのリボ払いやカードローンは、優先的に返済し、財務状況を健全に保つことが重要です。

また、借金の完済履歴は信用情報にプラスの影響を与えます。

ちなみに、筆者(本サイト管理人)は過去に2回クレジットカードが強制解約されたにも関わらず、その半年後に楽天カードに再入会でき、その後エポスカードにも入会することができています。

なぜこのようなことができたのか、その1つの要因が“借金の完済”です。

詳しくは、楽天カードは強制解約されても復活可能?再入会の審査に通った理由を考察した結果…のページをご参照ください。

ライフカードの審査に落ちた人向けの3つの代替案

ライフカードの審査に落ちた…という方は、他のクレジットカードにも申込みしたけどどこのカード会社にも入会できなかった、というケースが多いと思います。

この場合、信情報に問題があるはずなので、クレジットカードは諦めた方が良いかもしれません。そして、以下の代替案をご検討ください。

- 家族カード

- デビットカード

- バンドルカード

上記はクレジットカードと同じようにカード決済することが可能なので、クレジットカードの代用として利用できるでしょう。

①:家族カード

家族カードは、クレジットカード契約者が自分の家族(配偶者や子ども等)に対して発行できる追加カードです。家族カードはクレジットカードの本契約者であれば審査不要で発行可能です。

たとえば、親が持っているクレジットカードに基づいて、子どもや配偶者に家族カードを発行することが可能です。

家族カードの特徴

- 審査はメインカード保有者のものに依存する

- カードには使用者である家族の名前が記載される

- 暗証番号は個々に設定できる

- 利用額はメインカード保有者の請求に一括して加算される

- メインカードの特典(例:海外旅行保険)が家族カードにも適用されることが多い

信用情報に問題があっても、メインカード保有者が家族カードを発行すれば、利用者はクレジットカードの恩恵を受けられます。

ただし、家族カードの使用限度額はメインカードの利用枠内であり、利用枠はメインカード保有者と共有されます。この点は理解しておく必要があるでしょう。

②:デビットカード

デビットカードは、利用金額がその場で直接銀行口座から引き落とされる支払い方法で、16歳以上の銀行口座保有者なら審査なしで発行することができます。

デビットカードの特徴

- 使用額は即時に口座から引き落とされる

- 利用可能額は口座残高に基づく

- 審査不要で手軽に取得できる

- クレジットカードが使える場所でほとんど使用可能

- クレジット機能やキャッシング機能はない

デビットカードを使うと、クレジットカードの後払いとは異なり、銀行口座の残高限りでのみ支払いが可能です。これにより、自身の財務状況をリアルタイムで管理しながら利用できるので“使い過ぎを防止”することができるでしょう。

③:バンドルカード

バンドルカードは、事前チャージ式のプリペイドカードですが、クレジットカードやデビットカードと同じようなシチュエーションで利用することができます。

バンドルカードには3つの種類があり、それぞれで以下の特徴があります。

| バンドルカードの種類 | |||

| バーチャルカード | リアルカード | リアルカード+(プラス) | |

| 物理カード (発行手数料) | なし | あり (300円) | あり (600円) |

| 利用可能場所 | オンラインサイト (VISA加盟店のみ) | オンラインサイト とVISA加盟実店舗 | オンラインサイト とVISA加盟実店舗 |

| 月間チャージ上限額 | 12万円 | 12万円 | 200万円 |

| 1回のチャージ上限額 | 3万円 | 3万円 | 10万円 |

| 利用限度額 | 10万円 | 10万円 | 100万円 |

| 審査 | なし | なし | あり |

※スマホでご覧の方は左右にスクロールできます。

なお、バンドルカードには“ポチっとチャージ”という後払い決済オプションがあります。ポチっとチャージは手数料がやばいので、使用しないようにしましょう。

≫ バンドルカード(後払い)支払いが遅れた時の滞納ペナルティ【ポチっとチャージ】

まとめ:ライフカードは審査落ちしても再申込み可能&代替案あり

ライフカードは、日本に住む18歳以上(高校生除く)で電話連絡が可能な人であれば、問題なく入会できるクレジットカードです。

ただし、以下のいずれか(もしくは複数)に該当している場合、審査落ちする可能性があるのでご注意ください。

ライフカード審査落ちする5つの原因

- 申込内容に間違い・虚偽がある

- 多重申込をしている

- 過去に金融事故を起こしている

- クレヒスがスーパーホワイト

- 他社から借金がある

ちなみに、もし審査に落ちても、ライフカードは再申込み可能です。

ただし、再申込みする際は、前回の審査落ちした時、もしくは他社クレジットカードを申込したタイミングから半年間は待ってください。

この場合、多重申込となっているためクレジットカード審査は厳しいでしょう。そもそも信用情報に金融事故の記録がある可能性が疑われます。

今後は、信用情報が回復するまでに数年間、クレジットカードを諦めて以下の代替策をご検討ください。

クレジットカードが作れない時の代替策

- 家族カード

- デビットカード

- バンドルカード

なお、“できるだけ早くクレジットカードを持てるようになりたい”という場合、楽天銀行デビットカードを利用することをおすすめします。

楽天銀行デビットカードで利用実績を積めば、将来的に楽天カードに入会しやすくなるでしょう。